【中租觀點】美元該放哪?瘋搶銀行高利存款前,需要留意兩大面向!

本文中租基金平台匯整了:

2022年受到美國聯準會猛力升息所驅動,美元漲勢銳不可擋,不少銀行搭上順風車推出誘人的高利存款專案,祭出至少4%利息攬客,甚至有數位帳戶端出10%的美元高利牛肉,希望吸引投資人的目光,一場爭奪美元大戰已經開打!

投資人若想賺進美元升息與升值財,除了比較各家銀行的存款利率之外,更要留意誘人方案背後的真相,中租基金平台特別整理出兩大面向,建議投資人多方比較,讓自己少走冤枉路。

銀行推出高利存款專案時,常會用非常高的利率吸引存戶,此時投資人更要理性應對,掌握兩個關鍵,就能看清楚各方案的優劣。第一、高利專案能存多久?舉例來說,銀行標榜「3個月年利率4.5%、6個月期年利率4.88%」,若仔細計算,其實報酬率只有1.125%和2.44%,而且專案期過後,利率會立即恢復為牌告價,可謂幸福來得快、去得也快,想繼續享受高利率,必須得再提供「新資金」入帳。第二、高利專案的存款上限是多少?有些專案會限制每人可承作單筆額度,部分銀行甚至將專案承作金額上限訂在僅2,000美元(含),只能說理想很豐滿,現實卻很骨感。

天下沒有白吃的午餐,投資人承作時高利存款時還需要留意銀行的限定條件,若不符合規定,有可能到頭來白忙一場,最常見的就是限定資金來源、存戶身分、承作管道,例如:需要是從其他銀行匯入的新資金,或是指定每月平均往來資產餘額達百萬元新台幣以上的客戶才可參與,或者限定只能透過行動網銀進行承作等,建議參加前都要特別留意活動細則。

中租基金平台建議原本就有在分批換匯,或是手上有一筆閒置外幣資金的人,可以改透過美元計價的共同基金來活化資產。

以全台第一家民營投顧基金平台「中租基金平台」為例,若以美元定期定額方式申購基金,絕大多數的境內、境外基金最低申購額為100美元,僅少數系列基金最低申購額為150美元,比起部分銀行要求承做高利存款的存戶,與銀行往來資金需要百萬以上相比,共同基金的申購門檻相對親民。

當投資人申購基金後如需用錢,可於中租基金平台發起贖回申請,也就是把錢從基金取出來,操作上會由基金公司依最新市值進行買回(*),且申請贖回共同基金後,贖回資金會在大約6至10個工作天匯入您的帳戶,變現性極高。(每家基金公司作業時間不同)

*極少數遇到像俄烏戰爭這種多國發起大範圍經濟制裁,才可能產生基金暫停交易狀況,但機率非常之小。

中租基金平台全站有超過3,000檔基金,包含深受國人喜愛的配息基金,股債兼具攻守兼備的平衡型基金,或是掌握趨勢脈動的主題股票型基金等等,投資人可根據自身風險屬性,選到合適的基金產品。

針對2023年想加債或養股的投資人,中租基金平台都有推出對應的超值優惠!全年度的高人氣優惠活動包含,申購債券型基金(不限級別)、平衡型基金(不限級別)、股票型基金(限配息級別)享終身0手續費的「領息Pay-省券在握」,以及申購六大主題精選基金享終身0手續費的「洞燭先基」等優惠活動,貼心為投資人大省荷包。

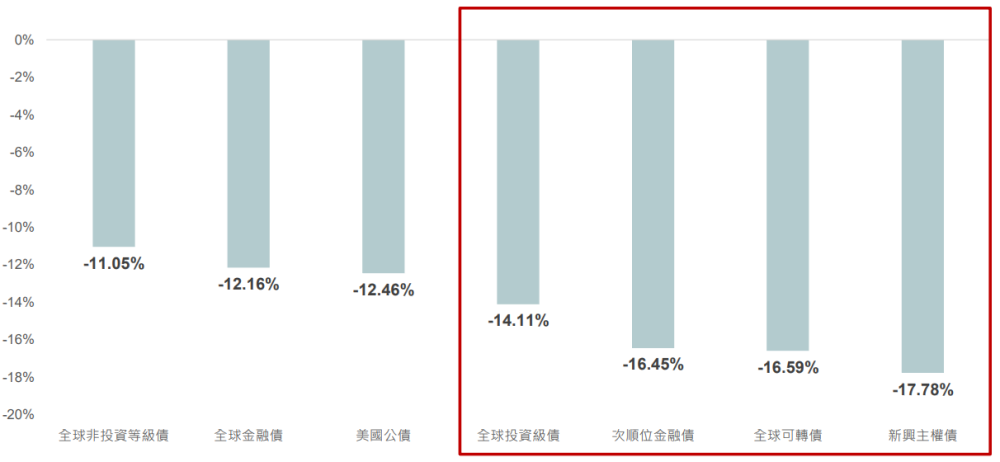

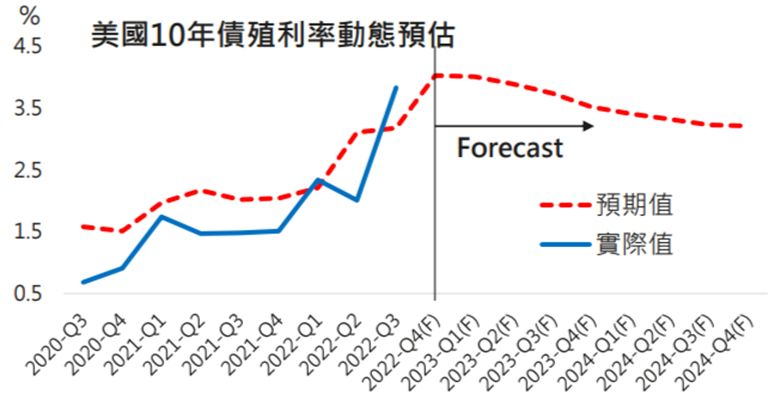

然而,共同基金選擇這麼多,若投資人想聚焦在固定收益類資產,那麼中租基金平台推薦側重「投資等級金融債」或是「新興市場債」的基金,由於2022年聯準會高強度升息,使得長天期債券殖利率也快速上揚,導致對利率的敏感度較高的投資等級債及新興市場債出現較重跌勢(圖一),然而隨著通膨上升幅度趨緩,聯準會鷹派聲浪有減緩跡象,且市場估計未來2年美國長債殖利率將呈逐季下行趨勢(圖二),將有利於修正幅度較大的投資等級債及新興市場強勢貨幣主權債。

資料來源:Bloomberg,野村投信整理,2022/12/30。各指數採美元避險,以上採摩大通根新興市場強勢貨幣主權債指數、彭博美國公債/全球非投資等級債/全球投資級債/全球金融債/次順位金融債/全球可轉債指數,投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。

資料來源:Bloomberg,法銀巴黎投顧整理,2022/11/25。

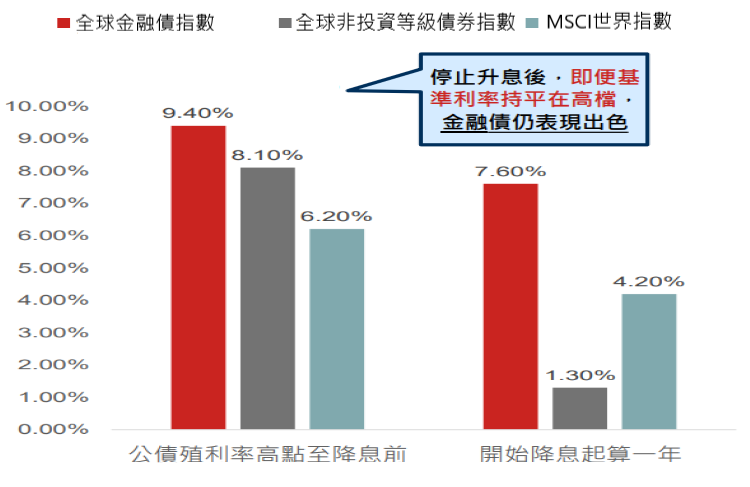

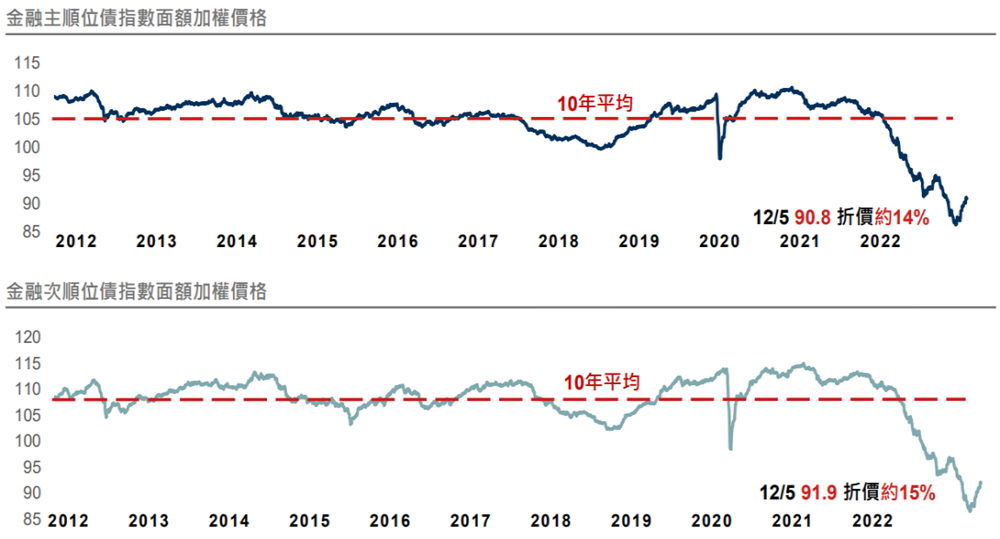

前一次升息循環歷史經驗顯示,升息尾聲及降息後一年,金融債表現有機會優於全球非投資等級債券及全球股市(圖三),考量目前美國金融債的面額加權平均價格(不含息)不僅遠低於過去十年均值,也接近過去十年最低點(圖四),加上現階段金融主順位及次順位債券指數的平均信評分別為A-與BBB+,仍維持在投資等級,受惠升息的金融業相對其他產業又更具抵抗景氣波動能力,適合風險屬性穩健偏保守的投資人持有。

資料來源:Bloomberg,野村投信整理。資料日期:公債殖利率高點至降息前:2018/11/08~2019/7/29;開始降息起算一年:2019/7/29~2020/7/29。以上債券指數採用彭博巴克萊債券指數。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。

資料來源:Bloomberg,野村投信整理,2012/12/5~2022/12/5。以上指數均採用美銀美林債券指數。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。

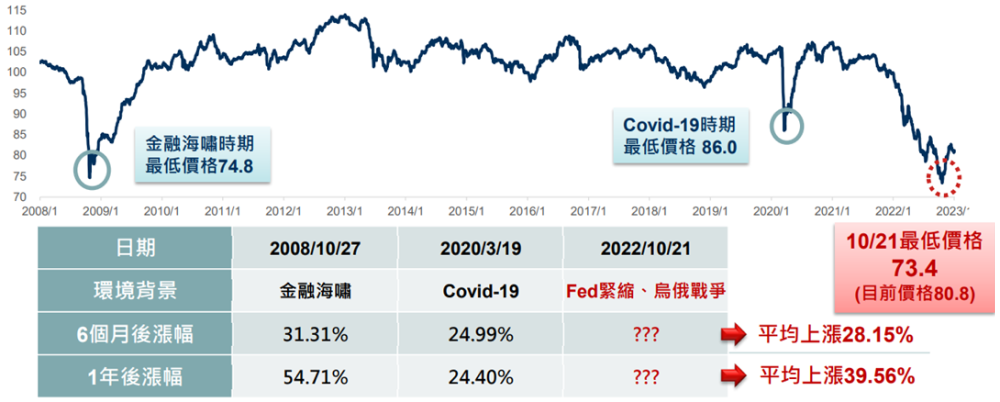

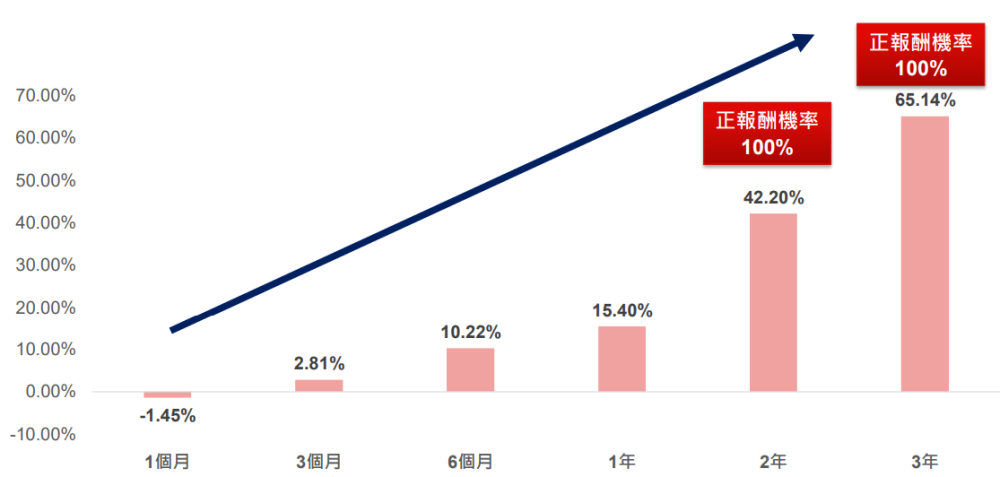

以摩根大通新興市場強勢貨幣主權債指數為例,目前殖利率已接近9%,為金融海嘯以來新高,超越美國量化寬鬆(QE)退場恐慌以及Covid-19事件的殖利率水準,進場投資的下檔風險極低,而且歷史數據顯示,當殖利率升破9%後,市場有機會迎接大幅反彈(圖五),同時統計過去26年的數據顯示,凡單月下跌超過5%進場投資新興債,半年就有機會獲利超過兩位數,持有兩年以上正報酬機率可達百分之百(圖六),故建議穩健偏積極型投資人可透過側重強勢美元計價的新興市場債券基金,參與一生中難得一見,比金融海嘯期間更低價位的投資機會。

資料來源:Bloomberg,2008/1/1~2022/12/30,野村投信整理,以上主權債面額加權價格採美銀美林新興主權債指數;報酬率採摩根大通新興市場強勢貨幣主權債指數,投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。

資料來源:Bloomberg,野村投信整理,1994/1/1~2022/11/30。以上採摩根大通強勢貨幣主權債券指數,投資人無法直接投資指數,本資料僅為市場歷史數值統計概況。

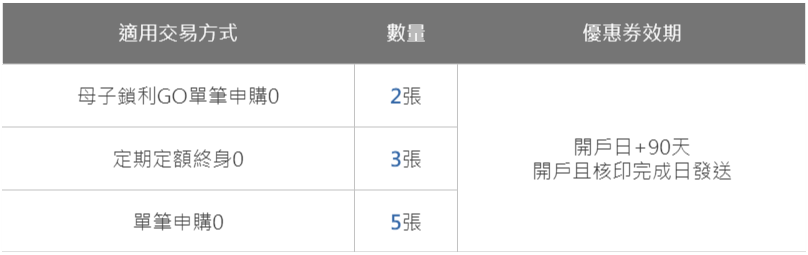

凡於2023/1/1~2023/06/30 13:29完成開戶者,即可獲得10張0手續費優惠神券!

透過線上(網銀/金融卡)開戶,再加碼贈送【紅利點數888點】,1點紅利折抵1元手續費。

*優惠券與紅利點數於開戶當日立即歸戶,效期為開戶日+90天,逾期自動失效。