852%,這是非常好的最糟報酬

852%,這是非常好的最糟報酬

只要你願意耐心堅持,市場一直都對長期投資人湧泉以報!

股市的短期起伏吸引了我們全部的注意力,韮菜指數愈高的投資人,愈容易緊盯著新聞消息,敏感地針對股價短線起伏進場,出場,再進場,再出場......方唐鏡都沒有你這麼忙。

然後,往往一段時間後回頭看,"疑?市場好像其實沒怎麼動,累積漲幅或跌幅才這樣?耍我嗎?"

雖然覺得遺憾,但是對喔!沒錯!這就是市場。

市場若是不耍弄這樣短視近利、把投資當作賭博或賭馬來看待的90%韮菜人,那剩下的10%淡定冷靜的長期投資人要如何獲利?

別忘了,這可是場零和遊戲呢!

(嚴格來說是負和遊戲,因為買賣方都得付手續費給經紀商)

市場一直以來,都對耐心和堅持的長期投資人,給予顯著的回報。

市場一直以來,都對耐心和堅持的長期投資人,給予顯著的回報。

市場一直以來,都對耐心和堅持的長期投資人,給予顯著的回報。

因為太重要了,我可以再說三十次XD。

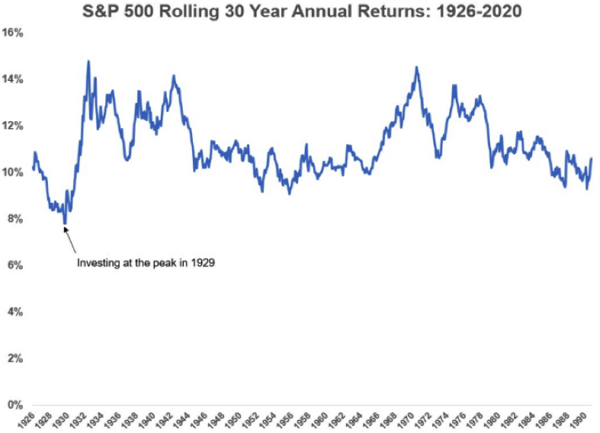

以下是標準普爾500指數自1926年以來,滾動的30年年化報酬率表現:

長期持有30年,平均年化報酬約為12%,

最佳年化報酬是1932年/1970年低點進場的15%,

最糟年化報酬是1929年大蕭條前高點進場的7.8%,

意謂著,即便你被史上最慘烈空頭市場碾壓,結果也不會是粉身碎骨,而是獲得三十年累積852%的報酬率,無論以什麼角度看,這都是一個非常好的最糟情境。

圖一、標普500指數,滾動的30年年化報酬率%

資料來源:Rithoitz Wealth Management, 10/06/2020

另外,值得一提的是:

2000年以來,股市在二個空頭市場(科技泡沫/房市泡沫)的洗禮下,經歷了十多年的大範圍橫盤波動,使得最近二十年(2000年1月到2020年9月)的總報酬率僅242%,換算成年化報酬率約6.1%。

意謂著,若上述歷史報酬範圍具參考性,

未來十年(從現在到2029年底)股市漲幅至少在175%以上,才能令三十年年化報酬率*達7.8%。

未來十年(從現在到2029年底)股市漲幅至少在775%以上,才能令三十年年化報酬率*達12%。

未來十年(從現在到2029年底)股市漲幅至少在1836%以上,才能令三十年年化報酬率*達15%。

(*註:指2000年1月進場者,持有三十年的年化酬率)

即使未來,市場產出較過去更低的長期回報,複利效果下的三十年總報酬依然十分優秀。

三十年年化報酬率7%下,總報酬達661%。

三十年年化報酬率6%下,總報酬達474%。

三十年年化報酬率5%下,總報酬達332%。

三十年年化報酬率4%下,總報酬達224%。

這也是為什能,股市是長期以來,唯一對財富"成長"有幫助的資產,而不是僅能勉強抗通膨。

尤其是在現金幾乎零收益(每年還課2%以上通膨稅),高評等債券收益也微薄到懷疑人生的環境下,股市更成為當今投資市場裡,別無選擇的不二選擇。

很好,看到這裡,你已經站在寫著成功二個字的大門之前了,

下一動,就是推開大門走進去!就是現在!GO!

"時間就是金錢!定期定額立馬扣":精選基金

|

基金名稱 |

主要級別 |

|

資本集團新視野基金(盧森堡)B(美元)(基金之配息來源可能為本金) |

|

|

安聯AI人工智慧基金-AT累積類股(美元) |

6500 美元 |

|

摩根基金-美國科技基金(美元)(累計) |

"人生苦短,蹉跎不得,單筆投資好棒棒":精選基金

|

基金名稱 |

主要級別 |

|

摩根士丹利環球機會基金A |

|

|

摩根基金-美國企業成長基金(美元)(累計) |

9654 美元 |

|

資本集團全球機會高收益債券基金(盧森堡)B(美元)(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金) |