投資紅綠燈:DWS每月展望 - 2024年01月

(本文章由【中租WISEGO】智能理財合作夥伴德意志資產管理提供 – 2024年01月)

2023的年末可能讓許多分析師感到兩難。過去分析師通常在11月中旬就開始準備年度展望,彼時這波年末反彈已經開始,但反彈的力道卻讓眾人吃驚。而這卻也帶出另一個問題:我們該維持絕對價格目標,從而讓報酬潛力降至零嗎?是否應該根據樂觀的市場走勢調整2024年預測架構,從而將(美國)經濟軟著陸作為主要情境,也就是經濟僅出現短暫、輕微的減速,同時通膨也持續保持較低水平?抑或,有鑑於近年來的許多失敗的預測,經濟學家和市場專家們是否該避免做出過度精確的預測?在此之前,先讓我們回顧一下2023年。

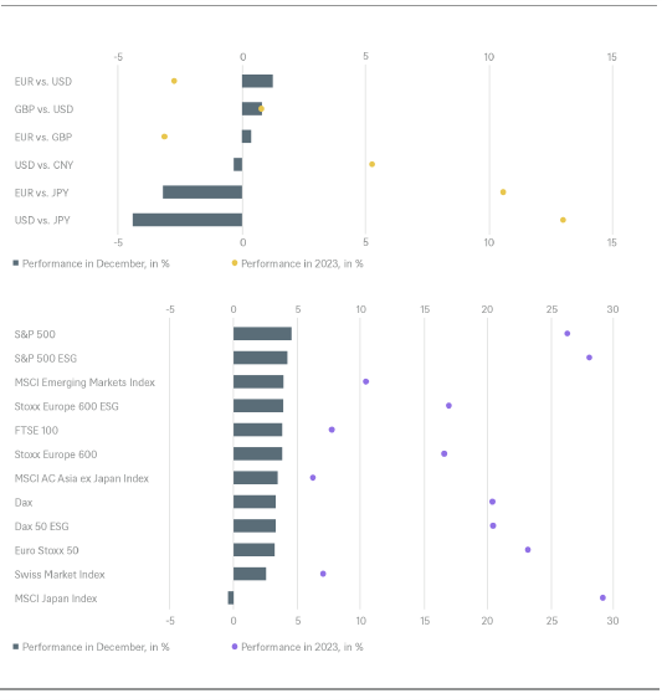

過去這一年並非毫無意外。與2022相比,2023年的通膨開始朝主要預測的方向變化。一方面,令人驚訝的是,美國經濟成長強勁。這一點從彭博調查的分析師的預期中可以清楚地看出。他們對2023年成長的估計從2022年的2.5%下降到了年初的0.3%,但在2023年又升到了2.4%。利率也令人意外地在10月底之前持續以驚人的決心上調,僅僅在春季短暫放緩,因為美國銀行業出現的困境迫使聯準會注入流動性。否則,在秋季中之前,預期許多國家長天期主權債券可能連會續三年出現虧損似乎是合理的—這在成熟國家是極少見的狀況。股市則出現了更大的意外,儘管利率不斷上升,但股市仍表現出色,而且主要是受所謂「七巨頭」(Magnificent Seven)或「八巨頭」(Great Eight)的美國大型科技股的支撐。意外的原因在於,這些股票在過去對利率相對敏感。但它們的市值平均在過去一年中翻了一倍,貢獻了S&P500指數總漲幅的三分之二。許多投資將圍繞AI的炒作視為關鍵催化劑。但整體來看,更適合的說法應該是這七隻股票在2022年跌去了近一半的市值,因此在兩年的期間內只些微上漲。

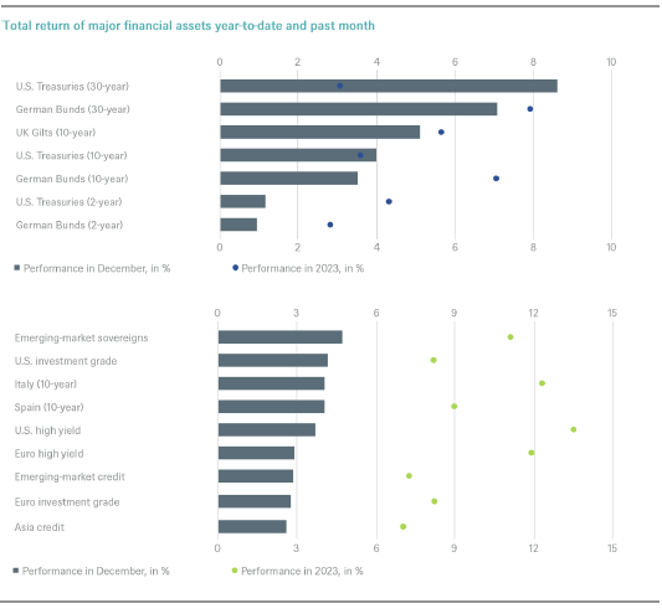

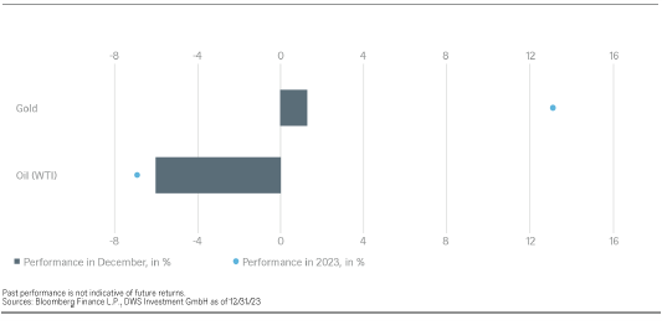

2023年底反彈從10月27號開始,也對全年績效出現調整效果。這使得只有少數資產類別以負報酬收關:恆生指數下跌1%,原物料類也平均下跌12%,這是受到(儘管中東發生衝突)仍意外疲軟的油價(布倫特原油下跌10%)的推動。中國仍無法持續控制房地市場的問題,領導層也並未像過往低迷時期那樣出台重大的刺激方案,同時與美國及歐洲間的貿易衝突亦仍未停止。這也造成,亞股在新興市場股指中表現最弱,僅上漲6%,相對拉美股市則表現強勁,上漲了25%,東歐股市則上漲超過40%。就股指而言,單就10月27日以來,日經225指數就上漲15%、德國Dax指數上漲19%,而Stoxx 600和S&P500指數的漲幅則介於兩者之間。全年科技股再次居於主導地位,那斯達克指數以5%的漲幅創下一九九九年以來的最佳績效。成長型股上漲43%,使價值型股(上漲12%)遠遠落後。與大型股相比,小型股的表現也相對較弱:Stoxx 200小型股上漲8%,羅素2000指數上漲15%,儘管它們在年底的強勁成長給今年的成長帶來了希望。加密貨幣是贏家中的佼佼者,儘管重要市場參與者發生了種種動盪。比如,比特幣上漲超過150%,也許還受到美國證券交易委員會對於加密貨幣的金融工具的批准的支持。

2023年的不尋常特徵還包括市場波動。由於美國銀行業危機,以美國政府債券為基準的MOVE指數在3月創下2008年金融危機以來的最高水準,並在過去10年中遠高於平均水準。股票的波動則截然不同。以S&P500為基準的VIX指數則處於新冠疫情爆發以來的最低水準,遠低於十年平均水準。土耳其也應該被視為一個有趣的異數,其貨幣兌美元大幅貶值:而2023年初,每美元兌換不到19里拉,到年底則接近30里拉。以美元計價的土耳其債券(JP & EMBI Index)上漲了16%,在JP摩根新興市場全球多樣化債券指數的十個成分中表現最好。

顯然,2024年的整體展望並非易事,因為年底的目標早在兩個月前就已設定,而且基本上已經實現。就短期前景而言,情況更是如此。投資人間流傳著清晰的正面的論述;而現在該是總經現實實現這一點的時候了。當然,最優先、最重要的就是美國的經濟成長和通膨數據。儘管對2024年的展望整體上偏向正面,但我們現在對市場抱有一定程度的懷疑,尤其是考量到預期美國經濟的逆風可能會比市場目前的預期得還要更多。還有一種可能性不該被排除:聯準會對情境有自己的一套看法,也就是擔心經濟會降溫過多,這就是為什麼央行願意讓市場力量透過殖利率下降改善融資條件。然而,總體而言,2024年多數公司的利息負擔可能高於2023年的水準。

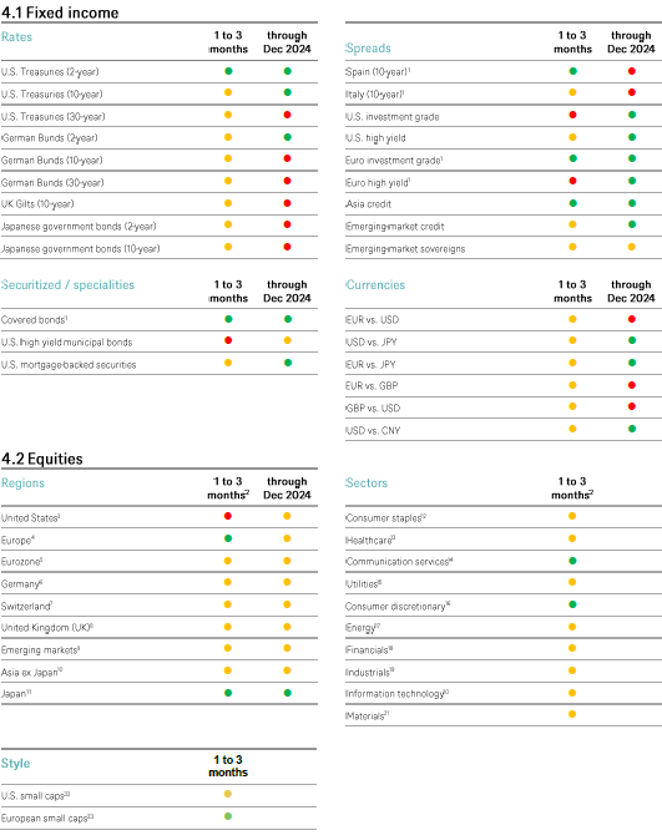

我們持續預期聯準會和歐洲央行將從2024年第二季度開始降息。然而,美國的資料喜憂參半,加上2023年第四季10年期美國公債殖利率大幅下跌,都促使人們開始謹慎行事。未來幾個月很可能會出現大幅波動。這也不是什麼特別的狀況,從歷史上來看,隨著聯準會接近升息週期的結束,市場往往變幻莫測。這意味著靈活操作的重要性。尤其在公司債券方面,我們會將任何暫時的利差擴大視為買入機會,因為許多企業的基本面看來仍來穩健,而這些機會則需耐心等待。

美國公債市場可能持續會對經濟動向、通膨預期及聯準會對兩者的看法出現敏感的反應。過去6個月清楚地表明,即便沒有出現太實質且持續性的變化,投資人仍可能快速改變集體思維。波動敏感性低於10年期和30年期的2年期美國公債仍值得注意。歐元區也有類似的邏輯,區別在於德國2年期公債殖利率仍比美國公債低得多,僅約2.5%。即使是短天期債券也需要重視靈活性。我們目前對市場抱持中性看法,不過可以輕易想像到市場已經押注在明年降息幅度過大或降息幅度過小的預期之上,尤其是成長前景似乎並不樂觀。與此同時,義大利、尤其是西班牙的政府債券與聯邦債券相比,仍提供了顯著的利差。

就美國投資級債券來說,隨著越來越多人相信聯準會已結束升息,估值也隨之推高。目前有跡象表明,1月份美國將顯著增加新發行的公債。我們預計利差將再次擴大,至少暫時如此。儘管整體基本面穩健,經濟環境相對良好,我們在策略上非常謹慎。話雖如此,這類資產的正面、較長期的投資價值仍完好無損。在歐洲,我們仍認為混合型企業具有特別的吸引力,更青睞銀行業的優先債券。

在2023年年底強勁反彈後,投資人紛紛將非投資級債券的投資環境稱作「金髮女孩」。這增加了未來幾個月出現重大調整的風險。畢竟通膨、經濟成長以及地緣政治方面仍存有相當大的不確定性,在當前水準下,市場對風險的感知可能不用提升過多,就足以讓殖利率突然看來不足以彌補風險。在美國,新債發行量在12月也有所回升,而2023年全年流入該領域的現金流大幅波動。投資者應對近期的更大波動做好準備。特別是在歐洲,一些企業在新環境下能夠展示多少定價能力還有待觀察。今年第一季,似乎有必要保持謹慎。

在這一領域,利率的好轉似乎已反映在價格中。有鑑於目前總體利差偏窄,完整的分析和審慎的投資管理仍然至關重要。我們仍青睞價值具有吸引力的穩健公司,尤其是在亞洲。與此同時,總體現金流入仍不一致,而初級市場供應穩定成長。就整個資產類別而言,我們在等待更具吸引力的進入水準,同時對有選擇的機會保持警惕。

由於季節性的流動性降低,我們預期外匯市場的波動性也將再次上升。美元可能在某種程上受益。然而,我們並不預期美元會在年初突破過去幾個月相對較窄的區間。

於11月中旬,我們曾對2024年股市作出具正面建設性的預測,所有地區都有偏高個位數的上漲潛力。我們曾指出,投資人將從當前的經濟衰退中尋找機會,轉而「關注經濟軟著陸、貨幣寬鬆,以及偏高個位數EPS成長前景這些『隧道盡頭的光芒』」。

一個月後,股票投資人2024年的聖誕節可說整整提前一年到來:受美國10年期公債殖利率下跌逾100個基點的推動,風險資產已達到或超過我們12個月期指數目標中的大部分。目前,我們不願對12個月目標做任何改變。畢竟,支撐這個目標價的三個核心假設仍然完好無損,至少目前如此。為了將股市推升至年末水準以外,美國殖利率預測必須顯著低於2024年12月4.2%的當前水準,這當然將帶來幫助,但卻似乎很難實現。又或者,我們低於共識的企業獲利預測必須提高,然而,在與DWS區域和產業專家交叉核對後,我們認為這種情況在目前看來不太可能發生。相反地,我們認為,在第四季的財報,大多數公司仍將為2024年提供保守的指引,因為高利率和消費者的撙節將對盈利產生影響。最後,如果你看看美國股票風險溢價(ERP)的數據,目前VIX值(12)已經顯示,在90%的投資者的風險意識非常低。不過美國以外地區的股票風險溢價似乎並沒有這麼誇張,這也支持了我們對歐洲和日本相對樂觀的看法。

由於我們堅持12個月的股價指數目標,我們不會在此刻追逐市場。我們認為,即將出爐的總經資料疲弱,市場對聯準會提早降息的失望、對川普重返白宮的擔憂,以及對美國企業獲利的過於樂觀的共識預期,很可能為戰術性股票投資者在未來幾個月提供更好的切入點。

根據相對產業估值,我們維持我們對通訊(加碼)勝於資訊科技(中立),對非必須消費(加碼)勝於必須消費(中立)的偏好,這是基於較佳的定價能力、存貨狀況的改善所作出的預測。此外,我們還將上市不動產從表現不佳提升為中立。

長期股票投資者不太可能對上述細節那麼在意。相反,他們可能會轉頭看,未來3年,我們將放鬆貨幣政策;他們可能相信持續創新能保持獲利成長;他們可能會相信複合和全球多樣化的長期好處。

我們仍然預期,聯準會預期的轉向政策可能會引發市場領導力的擴大,超越所謂「七巨頭」或「八巨頭」的美國科技股。其中一部分在最近幾週已經實現,因為聯準會預計將完成升息週期。我們預計,隨著股市投資者開始更準確地對聯準會降息的時機和影響進行貼現,這一擴張至少還會起到一定作用。

我們仍看好歐洲中小型股公司的強勁表現。特別是在這個領域,即使在過去幾個月的良好表現之後,仍然有一些穩健的公司看上去頗具吸引力。

日本仍具有吸引力,尤其是因為投資者終於開始讚揚公司治理的改善,而這種改善已醖釀多年。這樣的吸引力同時體現在價值方面,以及作為亞洲股票的替代品方面。

我們對新興市場持樂觀態度。我們的重點是來自消費、科技和金融產業的精選亞洲股票,尤其是印度股票,透過這些股票,你可以參與這個全球人口最多國家的成長。總體而言,我們更青睞定價能力更強、具有防禦性特點的公司。儘管經濟週期不斷變化,我們仍對存在結構性問題的行業及資產負債表疲弱的公司持審慎態度。

正如上文所述,上市不動產公司最近已大幅復甦,我們已將不動產產業從表現不佳提升為中立。但是,在不動產交易方面,可能需要一些時間才能見底。基本面仍然穩固,大多數產業和區域的空置率較低,租金成長強勁。

我們預計,在美國即將降息的推動下,金價將繼續回升。地緣政治風險,或者至少是市場參與者的感知,也不太可能在2024年底前減少。央行的大規模購買也可能繼續,並支撐金價。

我們還預計油價將在12個月內上漲;我們對2024年底的布倫特原油預測為每桶88美元,而最近則約為78美元。我們尚未預測到中東因地緣政治衝突而出現任何重大供應中斷,我們正密切關注當前事件,特別是伊朗。

儘管我們對2024年的展望總體上是正面積極的,但隨著2024年的開始,我們對市場抱有一定程度的懷疑。太多好消息似乎已經反映在價格中,但可能引發修正的負面催化劑並不少。這意味著靈活性及具選擇性的重要度,不管是公司債還是股票。為了利用股市下跌的機會,徹底的基礎分析比以往任何時候都更有價值,尤其是對於美國以外的小型股而言。我們繼續認為,歐洲中小型股公司尤其具有吸引力,尤其是從長期來看。

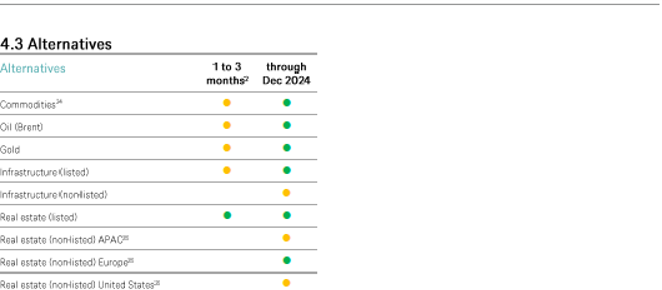

以下圖表描述了我們的短期和長期配置.

1 Spread over German Bunds, 2 Relative to the MSCI AC World Index (only for the tactical signals), 3 S&P 500, 4 Stoxx Europe 600, 5 Euro Stoxx 50, 6 Dax, 7 Swiss Market Index, 8 FTSE 100, 9 MSCI Emerging Markets Index, 10 MSCI AC Asia ex Japan Index, 11 MSCI Japan Index, 12 MSCI AC World Consumer Staples Index, 13 MSCI AC World Health Care Index, 14 MSCI AC World Communication Services Index, 15 MSCI AC World Utilities Index, 16 MSCI AC World Consumer Discretionary Index, 17 MSCI AC World Energy Index, 18 MSCI AC World Financials Index, 19 MSCI AC World Industrials Index, 20 MSCI AC World Information Technology Index, 21 MSCI AC World Materials Index, 22 Russell 2000 Index relative to the S&P 500, 23 Stoxx Europe Small 200 relative to the Stoxx Europe 600, 24 Relative to the Bloomberg Commodity Index, 25 Long-term investments.

對固定收益的戰術觀點著重於債券價格的趨勢。

以下顏色信號僅供長期投資者參考