擔心台股高位震盪?穩定資產的核心首選「高股息基金」

(本文章為中租基金平台行銷資訊,2025年9月)

受惠於全球AI科技浪潮,台股呈現多頭走勢,吸引投資人將資金集中投入成長型股票,導致整體資產組合缺乏足夠的防禦性部位,當市場面臨震盪或回檔時,投資組合可能承受巨大風險。此時,適度納入「高股息基金」,透過穩定派發的股息收益在市場震盪時發揮緩衝效果,如同為投資組合注入一劑「強心針」,而且高股息基金相較於高股息ETF具有更多優勢,接下來讓我們一探究竟。

本文中租基金平台匯整了:

0050與0056作為台股市場最具代表性的兩檔ETF,其產業分布差異完美詮釋了台股市值型與高股息策略的本質區別。透過深入比較兩者的持股產業結構,投資人可以清楚理解不同投資策略所帶來的風險收益特性。

以0050產業分布為例,半導體業占比高達66.56%,充分體現台股以科技成長股為主軸的市場特性。這樣的配置在景氣上升期能帶來可觀報酬,但相對也承受較高的產業集中風險。然而,一旦科技股面臨修正,投資人也必須承受相對較高的產業集中風險。

以0056產業分布為例,採用截然不同的配置邏輯,前三大產業分別是電腦週邊設備業(25.16%)、金融保險(19.50%)及半導體業(19.17%),比重相對均衡,有效避免了市值型投資策略對單一產業的過度依賴。值得留意的是,0056還納入一定比例的傳統產業,包含航運業(5.22%)、食品工業(3.07%)、電子通路業(3.92%)等,這些企業通常具備較為成熟的商業模式、穩定的現金流,以及持續的配息能力,正符合高股息策略重視收益穩定性的選股邏輯。

| 0050元大台灣卓越50基金 | 0056元大台灣高股息基金(本基金之配息來源可能為收益平準金且並無保證收益及配息) | ||

| 資產類別 | 價值比重 | 資產類別 | 價值比重 |

| 半導體業 | 66.56% | 電腦及週邊設備業 | 25.16% |

| 金融保險 | 10.51% | 金融保險 | 19.5% |

| 電腦及週邊設備業 | 5.45% | 半導體業 | 19.17% |

| 其他電子業 | 5.14% | 電子零組件業 | 5.29% |

| 電子零組件業 | 4% | 航運業 | 5.22% |

| 通信網路業 | 2.72% | 其他電子業 | 5.18% |

| 航運業 | 0.87% | 電子通路業 | 3.92% |

| 食品工業 | 0.79% | 現金 | 3.07% |

| 塑膠工業 | 0.78% | 食品工業 | 3.07% |

| 現金 | 0.6% | 電機機械 | 1.72% |

| 光電業 | 0.48% | 橡膠工業 | 1.49% |

| 鋼鐵工業 | 0.47% | 鋼鐵工業 | 1.45% |

| 其他 | 0.36% | 水泥工業 | 1.43% |

| 汽車工業 | 0.32% | 其他 | 0.96% |

| 水泥工業 | 0.31% | 紡織纖維 | 0.72% |

| 貿易百貨 | 0.28% | 汽車工業 | 0.67% |

| 生技醫療業 | 0.26% | 通信網路業 | 0.66% |

| 油電燃氣業 | 0.1% | 光電業 | 0.66% |

| - | - | 運動休閒 | 0.66% |

資料日期:2025/08/31,元大投信

當市場處於多頭行情時,投資人往往追逐成長性與爆發力,也就是所謂的「勢」,一旦市場進入整理或修正階段,高股息策略便能憑藉「殖與質」的雙重保障,成為投資人穩住陣腳的底氣。所謂的「殖」指的是殖利率,「質」則是公司體質,唯有營運穩健、獲利持續良好的優質企業,才具備年年穩健配發股息的實力。

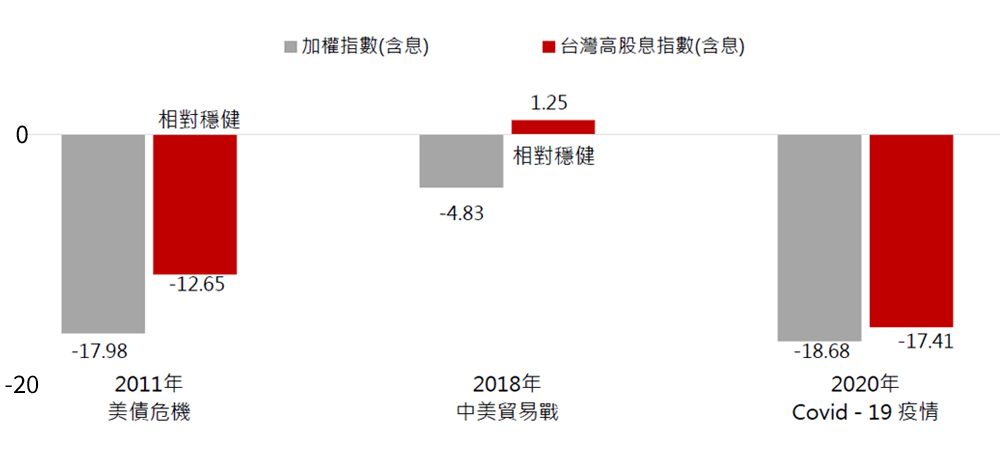

回顧近年三次系統性風險事件,2011年美債危機、2018年美中貿易戰,以及2020年新冠疫情疫情,台灣高股息指數的抗跌表現均優於大盤,充分展現「高股息」特性穩健資產的價值所在。

資料來源:CMoney,單位%,2011年、2018年、2020年之全年度表現,新光投信整理。 注意:年度報酬率公式為「(計算終值-計算起始值)/計算起始值*100」,以上僅為指數績效或殖利率之表現,不代表本基金之實際報酬率或配息率及未來績效保證,不同時間進場投資,其結果將可能不同,且並未考量交易成本。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

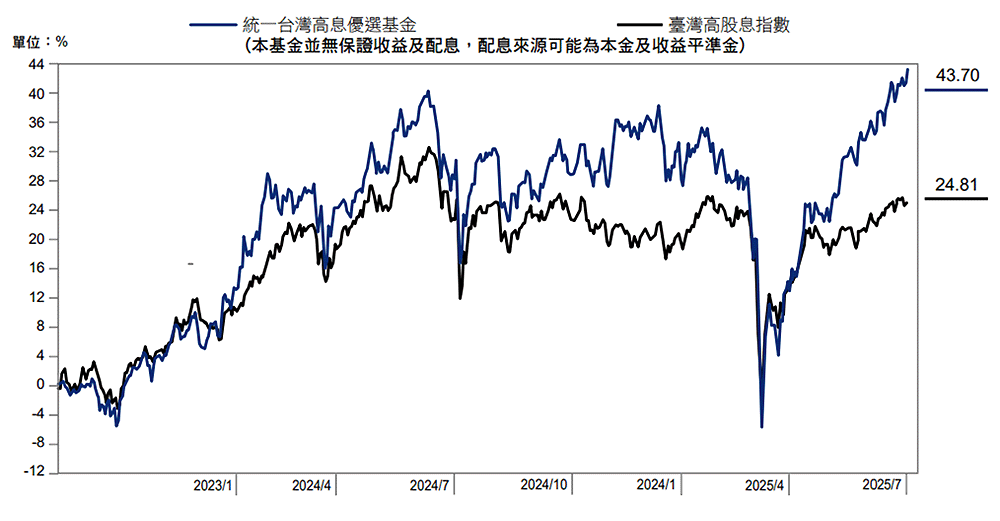

眾所皆知,主動式基金相較於被動式ETF的最大優勢,在於專業經理人的主動選股,能在市場變化時及時調整,積極爭取超額報酬機會。以「統一台灣高息優選基金(本基金並無保證收益及配息,配息來源可能為本金及收益平準金)」為例,基金自成立以來報酬率遠超過「臺灣高股息指數」的表現,充分展現主動管理的價值。

資料來源:Bloomberg,新台幣、含息,統一投信整理。 本基金無受存款保險、保險安定基金或其他相關保障機制之保障,投資本基金可能發生部分或本金之損失,最大損失為全部投資之金額,投資人須自負盈虧。關於本基金的運用限制、投資風險、手續費之收取方式、投資人應直接或間接負擔之相關費用、紛爭處理及申訴管道等皆已揭露於基金公開說明書中。

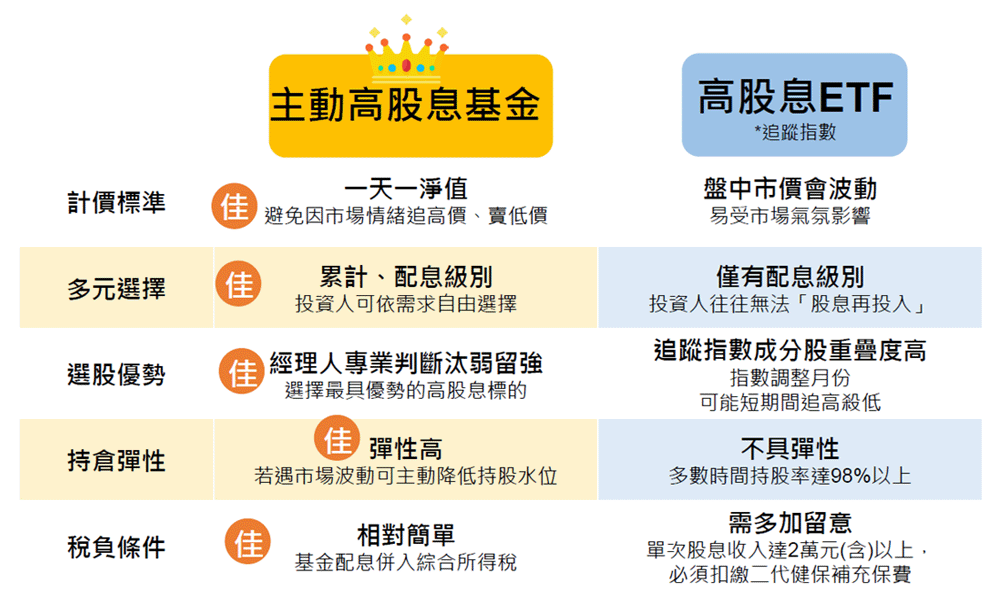

然而,隨著主動式ETF問世,市場不了開始質疑,除了主動式操作的優勢外,「高股息基金是否仍然具競爭力」。事實上,高股息基金仍保有多項優勢,是ETF難以取代的。首先,在持倉操作方面,基金的彈性較高,遇到市場波動時可主動調降持股水位;其次,基金產品通常提供累積型、配息型等不同選擇,更能貼近投資人的實際需求;最後則是稅負優勢,基金配息併入綜合所得稅計算,若選擇累積級別的高股息基金,還可避免單次股息超過2萬元需額外繳交的二代健保補充保費。

資料來源:2025/6,新光投信整理。

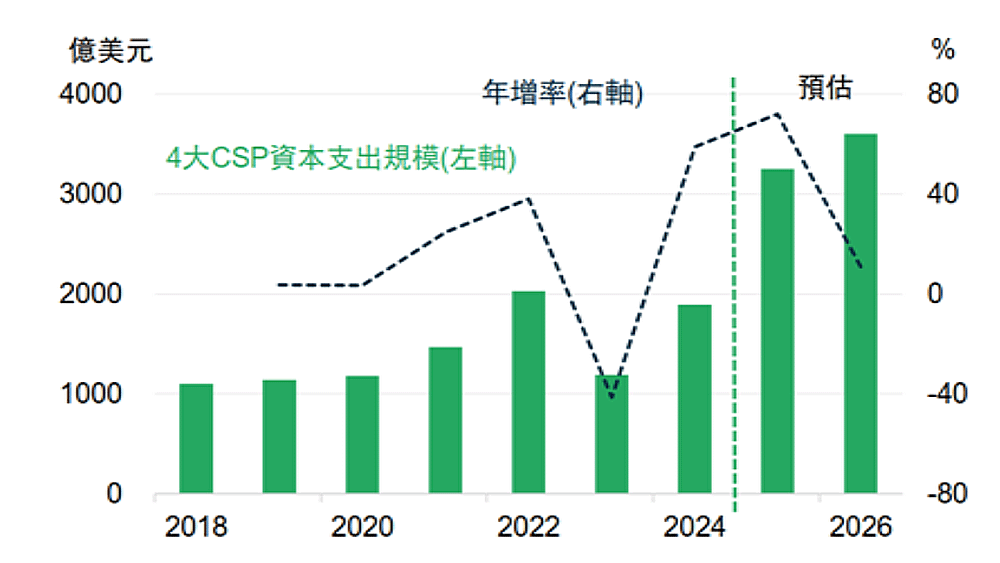

AI熱潮會持續嗎?從四大雲端服務供應商(CSP)的行動中可見一斑,亞馬遜、微軟、Google和Meta都樂觀看待AI的龐大商機,持續擴大未來兩年的資本支出,以實際行動證明AI投資仍強勁,而台灣半導體供應鏈具備領先優勢,有望成為最大受惠者。

資料來源:高盛、Bloomberg,台中銀投信整理,2025/8。

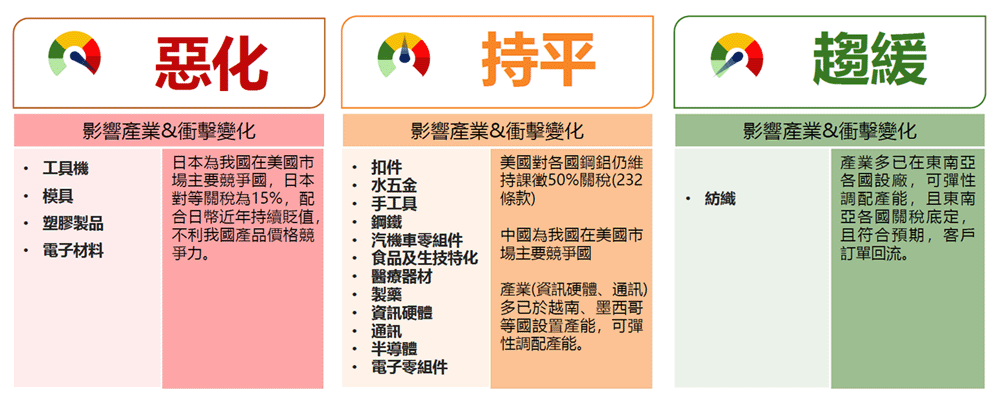

美國對等關稅對台灣產業的影響程度不相同。以工具機、模具、塑膠製品及電子材料等產業來看,日本是台灣在美國市場的主要競爭對手,由於日本適用15%對等關稅,再加上日圓持續貶值帶來的匯率優勢,進一步削弱了台灣產品的價格競爭力,對產業衝擊不可小覷。

值得關注的是,台灣出口美國的商品中,有約八成屬於半導體、電子及資通訊等領域,這些產品目前皆仍受232條款規範,暫未受20%對等關稅影響,後續仍須密切關注美國相關調查進度與關稅政策動向。

資料來源:經濟部,統一投信整理,2025/08。

隨著全球投資氛圍好轉,與美股連動性較高的台股也迎來強勁上漲行情,後市發展深具潛力。然而,當前的樂觀情緒背後仍潛藏變數,國際政治經濟環境的不穩定持續為市場帶來不確定性。面對瞬息萬變的市場環境與日益劇烈的股價波動,投資人不妨考慮將「高股息基金」納入投資組合,憑藉其穩健成長與相對抗跌的特性,為投資組合增添防禦力。